巴菲特致合伙人的信1962年报

基本原则

有几个合伙人向我坦白,说我的年度信太长了,他们都读不完。我好像确实一年比一年啰嗦,于是我决定在

第一页就把最重要的基本原则列出来。所有人都应该把这些原则完全看明白。大多数合伙人可能觉得没必要一再

重复,但我还是要这么做。

我宁愿10 位合伙人里有9 位略感厌倦,也不愿剩下的1 位对基本原则存在误解。

1,合伙公司绝对不向合伙人做任何收益率保证。按照每月0.5%利率提现的合伙人就是在提取自己的现金。

如果我们的长期收益率高于每年6%,合伙人的盈利金额会大于提现金额,合伙人的本金会增加。如果我们收益率

达不到6%,则每月的利息部分是或全部是本金的返还。

2,对于获得利息的合伙人而言,某一年我们的业绩没达到6%以上,下一年他们得到的利息会减少。

3,我们在讲每年的收益或亏损时,说的都是市值变化,也就是年末与年初相比,按市值计算的资产变化。报

税时使用的是已实现的损益,在任何一年中,我们所说的合伙公司的年度收益与应税所得额基本无关。

4,我们做的好坏与否,不能用我们某一年的盈亏衡量。衡量我们表现的标准是投资股票的普遍业绩,即与道

指和大型基金对比。只要我们的业绩比标准高,无论我们盈亏,我们都认为这一年做得很好。如果我们低于标

准,我应该受到责备。

5,我认为评价表现应该看五年,至少也要看三年,低于三年的业绩没有意义。我们的合伙公司肯定有落后道

指的年份,甚至是远远落后。除非处于投机炽热的疯牛市,如果三年或三年以上,我们表现不如道指,我们都应

该把钱拿出来,另寻门路。有个例外是,牛市出现三年以上的爆炸性投机氛围。

6,我不做预测股市涨跌或经济波动的事。如果你觉得我能预测出来,或者认为不预测就做不了投资,那么你

就不应该成为合伙人。

7,我无法向合伙人承诺业绩。我能做出承诺并保证做到的是:

a,我们选择投资的依据是价值高低,不是流行与否。

b,我们在每一笔投资或多样化的投资组合中都追求极大的安全边际,力图将永久性资本损失的风险降到绝对

最低(而不是短期账面的报价亏损)。

都可能羞得脸红。1962 年符合我的预期。

由于市场在最后几个月大涨,按照道指涨跌幅来看,大盘的下跌幅度没有很多人想的那么恐怖。道指年初

731 点,六月份下探到535 点,但年终收于652 点。道指1960 年的收盘价是616 点,虽然过去几年上蹿下跳,

从整体来看,股市投资者又回到了1959 或1960 年附近。1961 年持有道指的投资者市值下跌79.04 点或

10.8%。去年,

还有人在炒那些股价在天上的股票,我猜他们里面现在应该有人后悔还不如买指数。

持有道指的投

资者还得到了大约23.30 点的股息,加上股息,去年道指的整体收益率是下跌7.6%。我们的整体业绩是上涨

13.9%。下面是道指收益率、Buffett Partnership,Ltd 普通合伙人分成前合伙公司收益率、我全年管理的有限合伙

人的收益率、以及合伙公司早年收益率的逐年对比情况。

年份

道琼斯指数

合伙公司(1)

LP 合伙人(2)

-8.40%

10.40%

9.30%

38.50%

40.90%

32.20%

20.00%

25.90%

20.90%

-6.20%

22.80%

18.60%

22.40%

45.90%

35.90%

-7.60%

13.90%

11.90%

(1) 1957-61 年的数据是之前全年管理的所有有限合伙人账户的综合业绩,其中扣除了经营费用,未计算LP

合伙人利息和GP 合伙人分成。

(2) 1957-61 年的数据按前一列合伙公司收益率计算得出,按照当前合伙协议,扣除了GP 合伙人分成。

下表显示的是三者的累计收益率或复合收益率以及平均年化复合收益率:

年份

道琼斯指数

合伙公司

LP 合伙人

-8.40%

10.40%

9.30%

1957-58

26.90%

55.60%

44.50%

1957-59

52.30%

95.90%

74.70%

1957-60

42.90%

140.60%

107.20%

1957-61

74.90%

251.00%

181.60%

1957-62

61.60%

299.80%

215.10%

平均年化收益率

8.30%

26.00%

21.10%

我有个不科学的观点,我认为,

投资的长期收益率能超越道指10 个百分点就顶天了

,所以请各位读者自行在

心里调整上述某些数字。

长到7178500 美元。我们的资产一直在增加,尽管如此,到目前为止,我们相对道指的优势并没有减少的迹象。

基金公司的业绩

除了与道指对比,我们通常还会列出两家最大的开放式股票型基金和两家最大的分散型封闭式投资公司的业

绩。Massachusetts Investors Trust、Investors Stock Fund、Tri-Continental Corp.和Lehman Corp.这四家

公司管理着30 多亿美元的资金,基金行业管理的总资产是200 亿美元,这四家公司应该能代表大多数的基金公

司。银行信托部门和投资咨询机构管理的资产总规模更大,我认为它们的业绩也和这四家基金公司不相上下。

我想用下面的表格说明,作为衡量投资业绩的指数,道指不是那么容易战胜的。上述四家基金由能力出众的

经理人管理,它们每年收取的管理费是700 万美元左右,整个基金行业收取的管理费数额就更庞大了。我们可以

看看这些高薪人才的平均打击率(batting average),他们的业绩和道指相比略逊一筹。我在这里绝不是要批评别

人。

基金经理在机构的条条框框内要管理几十亿上百亿的资金,根本不可能取得更高的平均业绩。基金经理的贡

献不在于更高的收益率。

我们的投资组合和投资方法都与上述基金差别很大。对于我们的大多数合伙人来说,如

果不把资金投到我们的合伙账户中,其他的选择可能就是基金等投资公司,获得与基金类似的收益率,因此,我

认为与基金对比来检验我们的业绩很有意义。

年份

Mass.Inv. Trust(1)

Investors Stock(1)

Lehman(2)

Tri-Cont.(2)

道指

LP 合伙人

-11.4%

-12.4%

-11.4%

-2.4%

-8.4%

9.3%

42.7%

47.5%

40.8%

33.2%

38.5%

32.2%

9.0%

10.3%

8.1%

8.4%

20.0%

20.9%

-1.0%

-0.6%

2.5%

2.8%

-6.2%

18.6%

25.6%

24.9%

23.6%

22.5%

22.4%

35.9%

-9.8%

-13.4%

-13.0%

-10.0%

-7.6%

11.9%

(1)计算包括资产价值变化以及当年持有人获得的分红。

(2)来源:1962 Moody's Bank & Finance Manual for 1957-61。1962 年数据为估算值。

复合收益率

年份

Mass.Inv. Trust

Investors Stock Lehman

Tri-Cont

道指

LP 合伙人

-12.0%

-12.4%

-11.4%

-2.4%

-8.4%

9.3%

1957-58

26.4%

29.2%

24.7%

30%

26.9%

44.5%

复利的喜悦

据说西班牙的伊莎贝拉女王(Isabella)最初投资了3 万美元给哥伦布。人们认为女王的这笔风险投资做得相当

成功。不考虑发现新大陆的成就感,必须指出的是,即使殖民权最后成立了(squatters rights),这笔投资也没那

么了不起。粗略计算,3 万美元,按照每年4%的收益率投资,年复一年复利积累,到1962 年就会增加到

2,000,000,000,000 美元左右(不是政府的统计员,不认识这么大的数,这是2 万亿美元)。按照同样的计算方法,

可以说明曼哈顿的印第安人没吃亏。这种神奇的几何级递增效应说明要想非常有钱有两个办法:

要么活得很长,

要么以相当高的收益率让资金复利增长。对于前者,我没什么有用的建议。

下面列出了10 万美元以5%、10%和15%的复合收益率增长10 年、20 年和30 年的情况。差别很小的收益

率,日积月累,最后得出的数字相差如此悬殊,我总是觉得这太神奇了。就是因为这个道理,

尽管我们追求更高

的收益率,我觉得能领先道指几个百分点,我们的努力就很值了。

经过十年、二十年,这就是巨大的财富了。

10 万美元

5%

10%

15%

10 年

162,889

259,374

404,553

20 年

265,328

672,748

1,636,640

30 年

432,191

1,744,930

6,621,140

我们的投资方法

我们做的投资可以分为三个类型:这几种类型的投资各有各的特性,我们如何在这几类投资中分配资金会对

我们每年相对道指的业绩产生重要影响。每类投资的占比事先有一定的计划,但实际分配时会见机行事,主要视

投资机会情况而定。

第一类是

"低估类"(Generals)

在此类投资中,我们对公司决策没有话语权,也掌控不了估值修复所需时间。这些年来,在我们的投资中,

低估的股票是占比最大的一类,这类投资赚的钱比其他两类都多。我们一般以较大仓位持有5、6 只低估的非控股

股票(每只占我们总资产的5-10%),以较小的仓位持有10-15 只其他低估的股票。

此类投资获利的时间有时候很短,很多时候则需要几年。在买入时,很难找到任何令人信服的理由来解释这

类,我们本来就没打算赚到最后一分钱,能在买入价与产业资本评估的合理价值中间的位置附近卖出,我们就很

满意了。

很多时候,我们买低估的股票是跟着大股东吃肉喝汤,我们觉得大股东有计划优化资源,转化没盈利能力或

利用率低的资产,我们就跟着买。在桑伯恩和邓普斯特这两笔投资中,我们亲自动手优化资源,但是在其他条件

一样的情况下,我们更愿意让别人做这个工作。做这样的投资,不但价值要足够高,而且跟谁也要选好。

低估类的涨跌受大盘影响很大,就算便宜,也一样会下跌。当市场暴跌时,低估类的跌幅可能不亚于道指。

我相信低估类能长期跑赢道指,也能在1961 年那样的牛市中跑赢道指。在我们的投资组合中,低估类对收益率的

贡献最大。在市场下跌时,低估类也是最脆弱的。1962 年低估类不但没给我们赚到钱,可能连道指都没跟上。

我们的第二类投资是

"套利类"(Work-outs)

并购、清算、重组、分拆、私有化等公司活动中可以找到套利机会。此类投资中,投资结果取决于公司行

为,而不是股票买卖双方之间的供给和需求关系。换言之,此类股票有具体的时间表,我们可以事先在很小的误

差范围内知道,在多长时间内可以获得多少回报,可能出现什么意外打乱原有计划。

最近的套利机会来自大型综

合石油公司收购小石油生产商。

无论道指涨跌如何,套利投资每年基本上都能带来相当稳定的收益。在某一年,如果我们把投资组合中大部

分资金用于套利,这年大市下跌,我们的相对业绩会很好;这年大市上涨,我们的相对业绩会很差。

1962 年,我们运气很好,我们的投资组合中套利类占比很高。我以前说过,这绝对不是因为我预见到了市场

会怎么走,而是因为我发现套利类的投资机会比低估类更好。下半年市场上涨,集中于套利类投资反而又拖累了

我们的业绩。

多年以来,套利是我们第二大投资类别。

我们总是同时进行10-15 个套利操作,有的处于初期阶段,有的处

于末期阶段。

无论是从最终结果,还是过程中的市场表现来讲,套利类投资具有高度安全性,

我相信完全可以借

钱作为套利类投资组合的部分资金来源。

20%之间。

我自己规定了一个限制条件,

借来的钱不能超过合伙公司净值的25%

,但是如果出现特殊情况,我可

能在短期内破例。

在大家即将收到的审计文件中包含我们年末的资产负债表,从中可以看出,

做空

的证券总额是34 万美元左

右。今年年底我们做了一笔套利,并对其做空套保。在这笔投资中,在一段时间里,我们几乎没有任何竞争对

手,投入资金几个月就能获得10%以上的收益率(毛利率,不是年化收益率)。

在这笔套利中同时做空可以消除大

盘下跌的风险。

最后一类是

"控制类"(Control)

在此类投资中,我们或是拥有控股权或者是大股东,对公司决策有话语权。衡量

此类投资肯定要看几年时

间。

当我们看好一只股票,在收集筹码时,它的股价最好长期呆滞不动,所以在一年中,控制类投资可能不会贡

献任何收益。此类投资同样受大盘影响相对较小。有时候,一只股票,我们是当做低估类买入的,但是考虑可能

把它发展成控制类。如果股价长期低迷,很可能出现这种情况。我们经常还没买到足够的货,就涨起来了,我们

就在涨起来的价格卖掉,成功完成一笔低估类投资。

邓普斯特机械制造公司(Dempster Mill Manufacturing Co.)

1962 年,我们持有邓普斯特73%的控股权益,这笔投资的表现是1962 年的亮点。邓普斯特主要经营风车

(大部分产品零售价格在一千美元以下)、灌溉系统、水井设备以及管道铺设。

过去十年,这家公司销售额增长停滞、存货周转率低、投入的资本根本没创造任何收益。1961 年8 月,我们

取得了邓普斯特的控股权,买入均价是每股28 美元,一部分是早些年以每股16 美元买的,大部分是8 月份通过

一笔大宗交易以30.25 美元买的。

在取得一家公司的控股权后,公司的资产价值就上升到了首要地位,股票这张

纸的市场报价就没那么重要了。

去年,我们按照以不同折价率评估各项资产的方法来给邓普斯特估值。在估值中,我没看各项资产的盈利潜

力,

只把它们当成没盈利能力的资产,计算在短期内清算可以获得多少价值。

我们要做的是以较高的复利,让这

存货

60%

负债合计

预付费用

25%

净资产合计

流动资产合计

保单现金价值等

100%

净资产快速变现价值

厂房设备净值

拍卖估算

流通股数

60146 股

总资产合计

调整后每股价值

35.25 元

邓普斯特的财年结束于11 月30 日,由于当时完整的审计报告还没出来,我估算了一些数字,最后得出邓普

斯特去年的价值是每股35 美元。

起初,我们希望能和原有管理层共同努力提升资本效率、提高利润率、降低开支。我们的努力毫无成效。在

徒劳无功的努力了六个月后,

我们发现管理层要么是能力不行、要么是不愿改变,对我们的目标只是嘴上应付,

但什么都没做成。这个状况必须改变。

我有个好朋友芒格,他从来都不夸大其词,他向我强烈推荐哈里·博特尔(Harry Bottle),说他能解决我们的问

题。1962 年4 月17 日,我在洛杉矶见到了哈里,我和他谈好了目标和报酬,4 月23 日他就来到阿特丽斯出任邓

普斯特总裁。

哈里绝对是我们的年度之星。我们给他设定的每个目标,哈里都达到了,而且总是给我们带来意外的惊喜。

他完成了一个又一个看似不可能的任务,而且总是先挑最硬的骨头啃。我们的盈亏平衡点降低了一半,销售缓慢

或毫无价值的存货被清仓或核销,营销流程整肃一新,没盈利能力的设备统统卖掉。

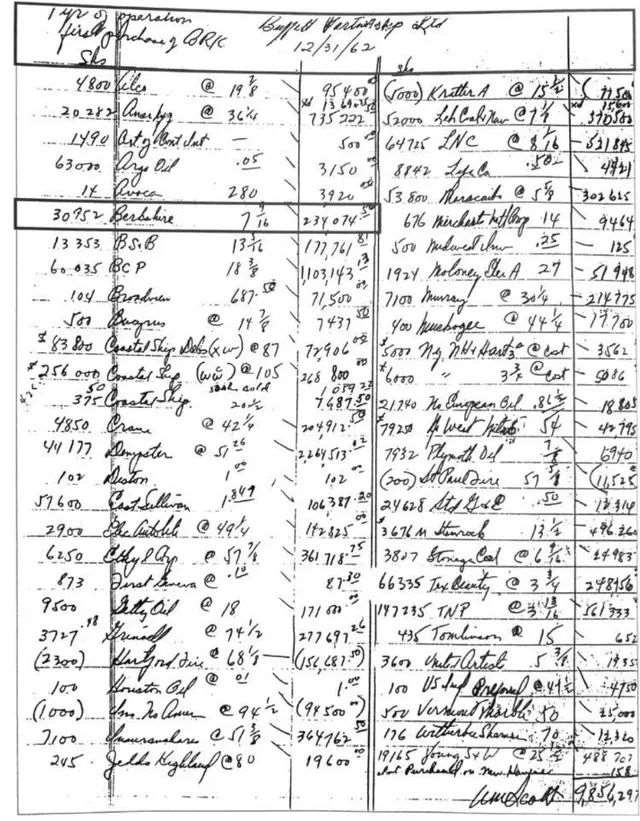

哈里的贡献从下面的资产负债表中可见一斑。表中呈现的仍是不能盈利的资产,依旧按照去年的方法估值。

资产/千美金

账面价值

折价率

调整后估值

负债/千美金

现金

100%

应付票据

有价证券

1962 市值

其他负债

应收账款净值

85%

负债合计

存货

60%

净资产合计

保单现金价值等

100%

净资产快速变现价值

预付款项

25%

加:CEO 潜在行权收益

递延税项

100%

流动资产合计

流通股数

60146 股

其他投资

100%

加:CEO 潜在期权股份

2000 股

但是我们将

资产变现的速度是相当快的

,比我们年初估值时的预期要快多了。

(2),

我们把不赚钱的制造业务中的资产变现,投入到了能赚钱的股票投资生意里。

(3),我们廉价买入资产,用不着变戏法,就能获得极高的收益率。

这是我们的投资理念之本:"永远不指望卖

出好价钱。就是要买的很便宜,卖出价格不高也能很赚钱,多赚的就算锦上添花了。"

1963 年1 月2 日,邓普斯特获得了125 万美元的无抵押定期贷款。再加上从邓普斯特"释放"出来的资金,我

们可以给邓普斯特构建一个折合每股35 美元的投资组合,远高于我们买入整个公司时支付的价格。因此,我们当

前给邓普斯特的估值包括两部分:一部分是制造业务,每股16 美元;另一部分是证券组合,与合伙公司投资方式

类似,每股35 美元。

我们会争取让16 美元的制造业务以较高的复利增长。

我们相信我们有能力实现这个目标。如果按照现在的状

况,制造业务将来能赚钱是最好的,即使不赚钱,我们还有办法。

有一点需要大家注意,去年,我们主要是解决邓普斯特的资产转化问题,影响邓普斯特的不是股市波动,而

是我们

处置资产的成果

如何。1963 年,制造业务中的资产仍然重要,但是从估值角度来说,因为我们像在合伙公

司所做的投资一样,将邓普斯特的大量资金用于买入低估的股票,它的表现会明显更接近低估类。考虑到纳税问

题,我们可能不会将邓普斯特的资金用于投资套利类。今年道指的涨跌会严重影响邓普斯特的估值,这和去年不

一样。最后,还有一个很重要的问题要告诉大家。

我们的合伙公司现在找到了一个善于经营公司的人才,有了他

的帮助,我们将来的控股类投资会做得更好。

我去邀请哈里之前,他从没想过要管理一家农具公司。他善于适应

新环境、工作努力、执行能力强。

他希望自己工作做得好,报酬也要高,我喜欢他这种人,他们不像有的经理

人,就知道要在总裁办公室配备镀金洗手间。

哈里和我惺惺相惜,他与我们合伙公司的合伙是共赢。

关于保守

我觉得,经过1962 年大家可能会对保守更有体会,因此我要在这里重复一遍去年信中关于保守的内容:从上

述三类投资中,大家可以对我们投资组合的保守程度有个大概了解。很多年前,许多人买了中期或长期市政债券

的人,结果如何还不得而知,但我认为这么投资风险很大。

猜测贪婪善变的大众会给出多高的市盈率,毫无保守

可言。

不是因为很多人暂时和你意见一致,你就是对的。不是因为重要人物和你意见一致,你就是对的。

当所有人

都意见一致时,正是考验你的行为是否保守的时候。

在很多笔投资的过程中,只要你的前提正确、事实正确、逻

辑正确,你最后就是对的。只有凭借知识和理智,才能实现真正的保守。

我们的投资组合和一般人的不一样,完全不能证明我们是否比一般人更保守。是否保守,必须看投资方法如

何,投资业绩如何。

我认为,要客观评判我们投资的保守程度,就应该看我们在市场下跌时业绩如何,最好是看我们在市场大跌

时的表现。1957 年和1960 年,市场温和下跌,从我们的业绩可以看出来,我说的没错,我们的投资方法确实极

为保守。我欢迎任何合伙人提出客观评判保守程度的方法,看一下我们做的如何。我们实现的亏损从来没超过净

资产总额的0.5%或1%,我们实现的收益总额与亏损总额之比约为100:1

。

这表明我们一直处在上行的市场中,

但是,在这样的市场里,一样可能出现很多亏钱的交易(你自己就能找到一些例子),所以我觉得这个比例还是能说

明一些问题的。

1962 年,我们确实在一笔投资中出现了1.0%的亏损,我们实现的收益与亏损之比仅略高于3:1。但是,对比

一下常见(常见不等于保守)的股票投资方法,你会发现我们的投资方法风险要低得多。去年,我们相对道指的优势

都是在市场下跌时取得的,市场上涨后,我们的领先优势则略微缩小。

例行预测

我肯定不会预测明后年宏观经济或股市行情会怎么样,我根本不知道。我认为今后十年,有几年大盘会涨

20%或25%,有几年大盘会跌20%或25%,其余年份则在二者之间。我完全不知道哪年涨、哪年跌,长期投资

者也不关心某一年的涨跌。请看一下前面的第一张表格,把每年的顺序打乱,复合收益率仍然不变。如果今后四

年道指的收益率是40%、-30%、10%,–6%,具体顺序如何对我们来说根本不重要,只要四年后我们还在。长期

和指数都上涨20%的年份相比,我认为,在指数下跌30%而我们下跌15%的年份,我们的表现更出色。

在讲我们的投资方法时,我已经说过了,与道指相比,我们表现最好的年份可能出现在下跌或平盘的市场

中。因此,我们取得的相对收益可能时高时低,相差很大。有些年份,我们肯定会落后道指,但是如果长期来

看,我们能平均每年战胜道指10 个百分点,我觉得我们的业绩就很好了。

具体来说,某一年市场下跌35%或40%(我觉得今后十年里某一年出现这种情况的概率是很大的,谁都不知

道是哪年),我们应该只下跌15%或20%;某一年道指平盘,我们应该上涨10%;某一年道指上涨超过20%,我

们很难跟上。要是道指从1962 年12 月31 日的点位上涨20%或25%,我们很可能落后。长期来看,只要我们能

有上述表现,

如果道指的年化复合收益率在5-7%之间,我们的业绩应该是每年15-17%。

你可能觉得我的预测不对,等到1965 或1970 年再回过头看,我的预测可能就是不对,就算我的长期预测是

准确的,任何一年的表现都可能存在巨大波动。另外,我的预测可能存在严重的个人偏见,这个大家也要清楚。

其他事项

我以前在家办公,今年有了像样的办公室。没想到的是,重新回到朝九晚五的生活,我并不觉得不适应。现

在不用什么事都将就了,我很高兴。

今年年初,合伙公司的净资产是9,405,400 美元。

1962 年初,苏珊Susie 和我有三笔较大的"非有价证券"投

资(债券和一家本地企业),现在已经把其中两笔卖出去了,剩下的那笔投资永远不卖。我们将卖出这两笔投资获得

的收益全部投入到合伙公司中,

现在我们的权益是1,377,400 美元

。我的三个子女、我的父母、两个姐妹、两个

姐夫、岳父、三个姑姑、四个表亲、五个侄子侄女的直接或间接权益总和是893,600 美元。

比尔·斯科特(Bill Scott)在我们的投资工作中表现出色,他和他妻子一共持有167,400 美元的权益,占他们净

资产的很大一部分。我们都是和大家在一个锅里吃饭。

审计报告中写了,他们今年进行了一次突击检查,今后这将成为惯例。毕马威会计师事务所再次出色完成审

计工作,赶在我们要求的时间之前完成了任务。

合伙人都非常配合,及时回函确认协议和承诺书,谢谢大家。你们让我的工作轻松了很多。请查阅附件中的

合伙人协议日程"A"。各位很快就会收到审计报告和税务数据。如果有任何疑问,请随时告诉我。

沃伦·巴菲特

1950 年版穆迪手册是巴菲特的最爱

巴菲特早期一页页翻穆迪手册,寻找那些估值偏低的股票